Тази година шведската Кралска академия на науките реши да присъди Нобеловата награда за икономика на трима учени за техните постижения в областта на предсказването на движението на финансовите активи (акции и облигации) посредством емпиричен анализ.

Така нобелови лауреати станаха трима американци - проф. Юджийн Фама и проф Ларс Питър Хансен от университета в Чикаго, Илинойс и техният колега Робърт Шилер от университета Йейл в Ню Хейвън.

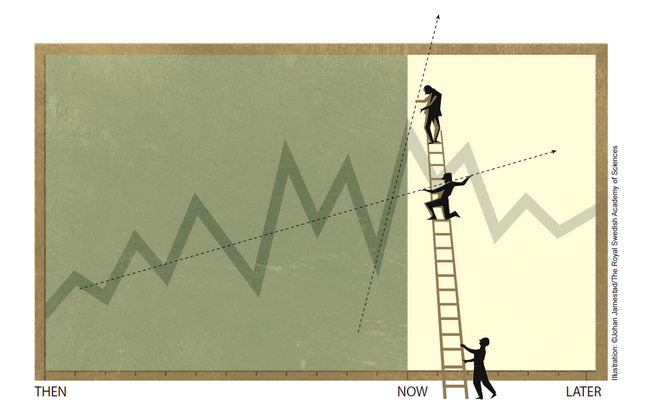

До момента финансовите специалисти не са открили начини за предсказване цените на акциите и облигации през следващите няколко дни или седмици. Но е доста вероятно да се предвиди целия курс на развитие на тези цени за по-дълги периоди, като например през следващите три до пет години.

Това откритие, което може да ви се стори едновременно изненадващо и противоречиво,е направено от тримата наградени учени. През 60-те години на миналия век Фама и няколко негови колеги демонстрират, че цените на акциите са много трудни за предсказване в кратък период и че новата информация бързо ги променя.

Откритието не само има дълбоко влияние върху бъдещите проучвания, но променя пазарните практики. Един от примерите тук е появата на т.нар. индексови тракери (index funds) на всички световни фондови пазари.

Така се стига до началото на 80-те години, когато Робърт Шилер установява, че е по-лесно да се прогнозира движението на акциите и облигациите в средносрочен план за няколко години напред, отколкото в близкото бъдеще от няколко седмици.

Шилер открива, че цените на акциите варират в много по голяма степен от корпоративните дивиденти. Оказва се, че когато е ниско съотношението цена/дивидент, то има склонност да нараства и обратно – когато е високо, да намалява. Този модел е валиден не само за акциите, но и за облигациите и другите видове активи.

Едно от обясненията на тези тенденции е свързано с поведението на рационалните инвеститори към нестабилните цени на акциите. Бъдещата голяма възвращаемост се приема като компенсация за

притежаването на рискови активи в необичайно рискови времена.

Снимка: Nobelprize.org

Другият подход към разбирането на тези явления се фокусира върху т.нар. поведенчески финанси, при които се изследват отклоненията от рационалното поведение на инвеститорите. Тук анализът се фокусира върху институционалните рестрикции, като ограниченията върху заемите, които предпазват умните инвеститори от търгуване срещу неправилното ценообразуване на пазара.

Така тримата нобелови лауерати поставят основите на сегашното разбиране на цените на активите. Те се базират от една страна на флуктуациите на риска и отношението към него, и на поведенческите предразсъдъци и пазарните търкания от друга.

Повече по темата можете да прочетете тук.